AI 경쟁, 수익 잠재력이 승부를 가른다

2 분

요즘 AI는 어디에나 존재합니다. 당연히 기업들은 이 유행하는 개념과 어떻게든 연결되려고 노력해 왔습니다. 하지만 AI관련 주식으로부터 순환매가 시작되면서, 결국 진짜 실력을 가진 기업과 그렇지 않은 기업이 구분되는 시기를 맞이할 것입니다.

투자자들은 현재의 상황이 AI 열풍에서 일시적인 변동인지 아니면 자금이 더 넓은 시장으로 이동하는 순환매의 시작인지를 판단해야 합니다. 우리는 AI 기반 주식에 대해 보다 냉철한 시각이 자리 잡게 된다면, 지난 2년간의 기술 붐에서 주목받지 못했던 많은 우량 기업이 보상을 받을 수 있을 것으로 믿습니다.

반전된 상황

AI가 지닌 매력을 부정할 수는 없습니다. AI는 귀중한 인적 자원을 소모하는 반복적인 작업을 자동화함으로써 비즈니스 운영 방식에 혁신을 일으킬 수 있습니다. 올해 상반기까지만 해도 기업들이 실적 발표나 컨퍼런스에서 AI를 언급하기만 해도 주가가 꾸준히 상승하는 모습을 보였습니다. 그 결과, AI와 관련된 모든 것에는 높은 가치 평가가 이어진 반면, 나머지 시장은 상대적으로 가치가 하락했습니다..

하지만 7월부터 상황이 반전되기 시작했습니다. 7월 11일에 소형주가 의미 있는 랠리를 펼친 반면, 대형 기술주들의 밸류에이션은 약세를 보였습니다. 이후 7월 말과 8월 초에는 많은 기술 기업이 실적을 발표하면서 또 다른 순환매가 이어졌습니다. 이러한 시장의 모멘텀 변화로 인해 AI와 직접적인 관련은 없지만 다각화된 비즈니스 모델을 가진 기업들이 불필요하게 매도되면서 동시에 투자자들에게는 매수의 기회를 만들어내기도 했습니다.

현재의 수익 vs. 미래의 잠재력?

AB의 견해로는 현재 AI로부터 혜택을 받는 기업과 AI를 미래 사업 계획의 중요한 부분으로 만들고자 하는 기업 사이에는 뚜렷한 차이가 있습니다. 머신러닝에 동력을 공급하는 GPU를 제조하는 엔비디아(NVIDIA)와 같은 반도체 기업은 분명히 첫 번째 범주에 해당합니다. 마찬가지로 AI 지출에 의해 클라우드 사업의 점진적인 성장을 보고 있는 마이크로소프트(Microsoft)와 같은 기술 기업도 단기적으로 수혜를 볼 수 있습니다. 그러나 많은 다른 기업들은 두 번째 범주에 속합니다. 특히 AI를 계획하고 있지만 아직 그로부터 수익을 내지 못하는 기업들이 그렇습니다. 시장은 이러한 기업을 보다 회의적인 시각으로 바라보기 시작했습니다.

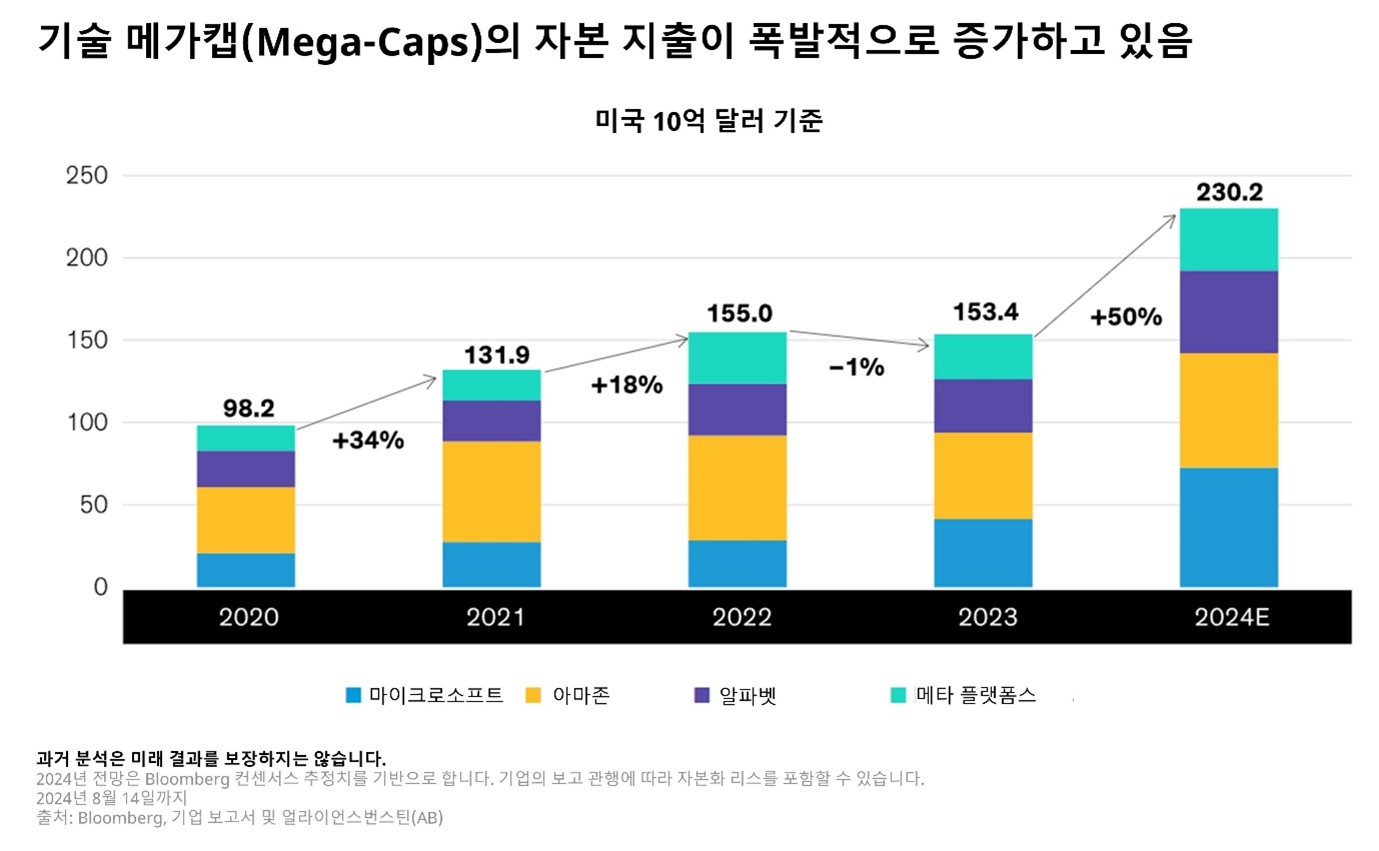

투자자들은 AI 투자 수익률(ROAI)에 특히 주목하고 있습니다. 이는 기술 분야의 선두 기업들이 막대한 자본 지출을 하고 있기 때문에 더욱 중요해졌습니다. 마이크로소프트는 2024년 한 해 동안 약 730억 달러를 지출할 것으로 예상되며, 이어서 아마존(Amazon)이 약 700억 달러, 알파벳(Alphabet Inc.)이 500억 달러, 메타(Meta Platforms)가 약 400억 달러에 가까운 지출을 할 것으로 예상됩니다. 모든 지출이 AI에만 사용되는 것은 아니지만, 연간 약 2,300억 달러에 달하는 총지출은 확실히 눈에 띄는 수치이며, 2020년에 지출된 약 1,000억 달러와 비교하면 엄청난 변화입니다. (하단 그래프)

최근 기술 기업 경영진들의 발언을 보면 흥미로운 점이 드러납니다. 한 가지 공통된 주제는 AI에 대한 투자 부족이 과잉 투자보다 더 큰 위험이라는 것입니다. 그 결과, 어떤 기업도 경쟁자들이 새로운 기술에서 앞서 나가는 것을 용납할 수 없다고 믿는 새로운 AI 군비 경쟁이 벌어지고 있습니다.

하지만 이 같은 경쟁은 2024년에 2,300억 달러 상당의 자본 지출에서 어떻게 수익을 창출할 것인지, 그리고 2025년과 그 이후에는 더 많은 지출을 어떻게 정당화할 것인지에 대한 질문에는 전혀 답하지 못합니다. AI에 대한 투자는 각 기업의 기존 비즈니스에 다양한 방식으로 도움이 될 수는 있습니다. 그러나 우리 견해로는 이러한 기업들이 대규모 자본 지출을 정당화하려면 더 높은 추가적인 수익을 창출해야 합니다. 그것이 실제로 이루어질지는 아직 지켜봐야 할 문제입니다.

ROAI를 높이는 언어 모델의 수익 잠재력

수익 성장은 새로운 언어 모델의 형태로 이루어질 수 있습니다. 오픈AI(OpenAI), 앤트로픽(Anthropic), 라마(Llama), 제미나이(Gemini), 미스트랄AI(Mistral AI) 등이 현재의 선두 주자입니다. 오픈AI가 경쟁자들보다 약간의 우위를 점하고 있는 것처럼 보이지만, 모든 주요 모델들이 그들의 역량을 꾸준히 개선하고 있습니다. 그러나 이러한 모델들이 어떻게 수익화될지는 현재로서는 불분명합니다. 또한, 언어 모델이 궁극적으로 어떻게 상품화될지 아직 알 수 없으며, 이는 수익성에도 영향을 미칠 것입니다.

역사적으로 살펴보면 새로운 기술은 종종 ‘승자독식’의 결과를 낳았습니다. 이러한 현상은 인터넷 검색뿐만 아니라 소셜 미디어, 전자상거래, 그리고 초기의 클라우드에서도 나타났습니다. 모든 다양한 언어 모델이 수익을 창출할 것이라고 기대하는 것은 다소 낙관적일 수 있습니다. 그리고 언어 모델을 보유하는 것이 기존 비즈니스를 유지하기 위한 필수 조건이 된다면, AI 분야의 많은 기업에게 AI 투자수익률(ROAI)의 ‘수익(R)’은 달성하기 어려운 목표가 될 수 있습니다.

모든 AI 투자가 똑같은 것은 아님

수익성 잠재력에 대한 여러 경고에도 불구하고, 지난 20년 동안 거대 기술 기업에 반대하는 베팅이 좋은 결과를 낸 적은 거의 없다는 점을 인정합니다. 하지만 동시에, 투자자들은 대형 기업들의 천문학적 수준의 투자를 감안하여 미래 수익에 대해 현실적인 시각을 가져야 한다고 믿습니다.

AI가 발전함에 따라, 투자자들은 선별적인 투자 전략을 유지하는 것이 중요해질 것입니다. 특히 많은 패시브 인덱스 투자자들이 그러하듯 모든 AI 종목을 보유하는 것은 점점 더 위험해지고 있다고 생각합니다. 오늘날 고공행진 중인 대형주들이 주목을 받고 있지만, 장기적으로는 지속 가능한 수익원을 창출할 수 있는 중소형 기업들이 더 큰 기회를 제공할 수 있습니다. 이는 단순한 희망을 너머 실질적인 기회가 될 수 있습니다.

상기 견해는 AB 내 모든 운용팀의 견해를 나타내는 것은 아니며 추후 수정될 수 있습니다. 본 자료는 정보 제공만을 목적으로 하고 있으며, 특정 증권 및 상품의 매수∙매도 권유, 투자 조언 또는 추천으로 해석되어서는 안 됩니다. 본 자료에 제시된 견해 및 의견은 AB의 내부적 예측에 기초하며, 미래 시장 성과에 대한 지표로 삼을 수 없습니다. 이 자료에서 언급한 어떤 전망이나 견해도 실현된다는 보장은 없습니다.